開業をするにあたって絶対にやらなけらなばらないことがあります。

それは開業届けを各と書く作業です。

今回は初めてでも簡単に書けるように紹介をさせていただきます。

目次

開業届けの書き方

- 開業届を入手する

- 税務署・提出先を記入

- 提出日の記入

- 納税地の記入

- 事業所等を記入

- 生年月日と氏名などの基本情報の記入

- 個人番号の記入

- 職業の記入

- 屋号の記入

- 届出の区分の記入

- 所得の種類の記入

- 開業・廃業等の記入

- 開業・廃業に伴う届出書の提出の有無

- 事業概要の記入

- 給与等の支払いの状況の記入

- 源泉所得税の納期の特例の承認に関する申請書の提出の有無の記入

- 給与支払を開始する年月日の記入

- 関与税理士の記入

開業届けで記載をしなければならない項目としては上記の項目を書く必要があります。

それでは一つ一つ項目について解説をしていきます。

開業届を入手する

まずは開業届けを出すために必要な書類をダウンロードする必要があるので、国税庁のHPから個人事業の開業届出・廃業届出等手続から開業届けのPDFをダウンロードしましょう。

その他の入手方法として、開業届けは税務署の窓口から受け取ることもできます。

用意するもの

- 開業届け

- マイナンバーの控え

- 開業日が分かる書類

- 認印か実印(シャチハタはNG)

- ボールペン

- 必要によって、PC・スマートフォン

用意するものとしては上記の通りとなります

マイナンバーや開業日が分かる書類は、開業届に記載する際に使うだけなのでスマホなどにメモをしておくだけでも問題ありません。

税務署・提出先を記入

開業届けの記入をする場合、納税地の場所を管轄している税務署に提出をします。

自分の管轄している税務署がわからない場合は、国税庁のHPから該当の管轄している税務署を知ることができます。あなたの現在住んでいる住所を入力すればいいだけです。

開業freeeを使用すれば自動であなたの管轄している税務署がしることができるので、開業freeeを使うといいでしょう。

提出日の記入

管轄する税務署名を記入した後は、提出する日程を記入しましゅう。

提出日は、開業、廃業日に記入をする形となり。開業した日から1ヶ月以内に記入すると決まっています。

開業してから1ヶ月以上立っている場合は、書類上は過去1ヶ月の日程に変更をしなければなりません。

開業日の年数は和暦でも西暦でもどちらでも問題はありません。

納税地の記入

選択項目として「事業所等」「居所地」「住所地」を選択をする形となり、ここには納税地を記入します

納税地はそのままの意味となり納税する地域となるため

あなたが現在住んでいる住所を記載をしてくださいさい。

その他電話番号については、固定電話以外にも携帯電話の番号を記載しても問題はありません。

また住んでいる地域がない、住所が特にないという方の場合、居住地を選択しましょう。

またケースとしては、書類上は日本に住んでいるけど、海外を拠点にしているという方もいると思います。

その場合はそこを住所地とみなして問題ありません。

住所の意味としてはその人の生活の中心になる場所で決まります。

住民票と異なる地域に住んでいるというケースの場合、居住地となります。

国内に住所がある方は住所地が基本となります。

事業所等の項目については別の届け出が必要になってしまうので(所得税・消費税の納税地の変更に関する届出書)特別な理由でもない限り住所を記入するようにしてください。

住所の意味

「住所」は、「個人の生活の本拠」をいい、「生活の本拠」かどうかは「客観的事実によって判定する」ことになります。

引用元:国税庁

したがって、「住所」は、その人の生活の中心がどこかで判定されます。

上記以外の住所地・事業所等を記入

店舗を開業する場合等、事業書や店舗の住所の記入をする箇所となります。

住所と店舗の住所は異なるケースがありますが、納税地は現在住んでいる住所を記入すると説明をさせていただきました。この事業所やその他の住所の欄に開業する店舗の住所を記入します。

記入例として

納税地を自宅にしたい、事業所は別の場合、納税地に自宅の住所を記載し、上記以外の住所地、事業所等に事業所の住所を記載します。

納税地を自宅にしたい場合は、納税時に事業所の住所を記載し。上記以外の住所地・事業所等に自宅の住所を記入します。

自宅と事務所を兼ねている方の場合、上記以外の住所・事業所等に記載をしなくて問題はありません。

生年月日と氏名などの基本情報の記入

この部分は特に説明をする必要はないと思いますが。あなたの本名と生年月日を記入し押印をおしてください。

唯一の注意点としてはシャチハタはNGなので、認印か実印で押すようにしましょう。

指名はフルネームで記載をしましょう。補足になりますが実印、認印は個人名義のもの、屋号のもの、どちらでも問題はありません。

※認印は100円ショップで売られているハンコです。実印は市区町村で印鑑登録されてるものです。

個人番号の記入

個人番号はマイナンバーです。マイナンバーは通知カードやマイナンバーカード、住民表から確認することができます。

補足として複写式の開業届けやインターネットからのダウンロードの場合、個人番号の控えには記載がされません。

開業freeeを使用した場合は、印刷後に記入をします。

職業の記入

この職業は絶対にこの職業をかかなければならないという決まりはありません。

ただし、税率に影響があるので、重要なポイントです。

第三者が見て、この職業とわかるものなら問題はなく、よくわからないという場合

職業欄については、いくつかの仕事をしているという方なら、一番収入を得ている職業の記入をしてください。

どの職業も同じくらい稼いでいる場合は、複数記入をしても問題がありません。

自分の職業がわからないという場合は、日本標準職業分類から確認をすると国勢調査で使われる職業分類をみることができます。

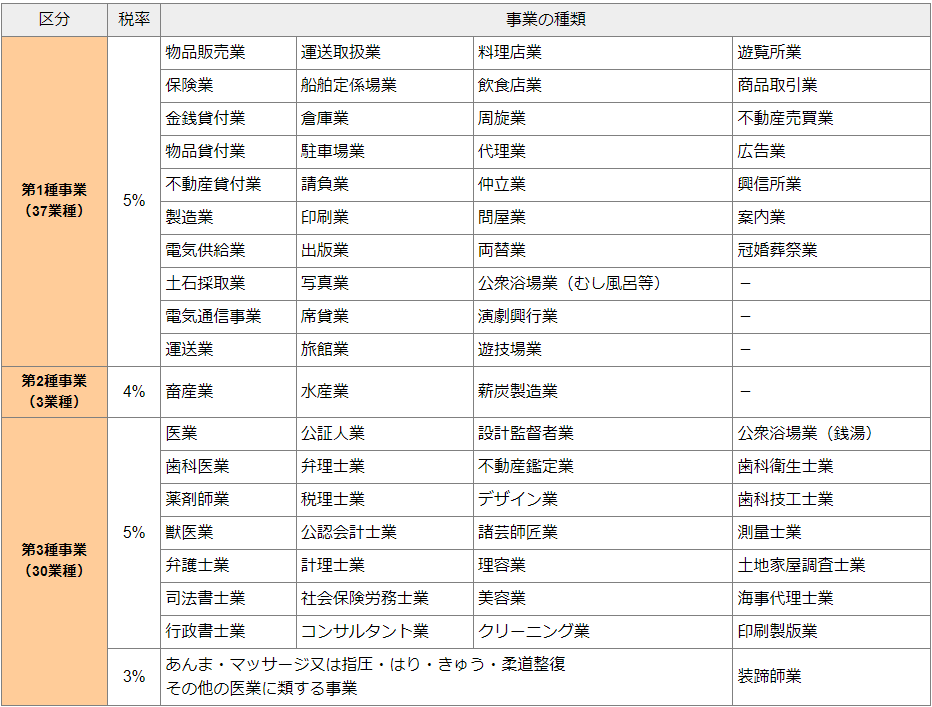

職業を記入する理由は業種によって税率が変わるため、その分類をするのに活用がされます。

業種は第1種~第3種となっていて。この分類に属さない業種であれば個人事業税はかからない形となります。

法定業種と税率はこちらから確認できます。

記載された職業と業種を見て税務署側がどの税率にするか判断をしていることが想定されます。

例として飲食業の場合日本標準職業分類に従い、飲食店主・店長と記載をします。

これを業種にすると飲食店業になるのでこの時点で飲食店業とすればいいでしょう。

開業freeeの場合これらも選択すれば問題ありません。

屋号の記入

屋号の読み方はやごうと読みます。

開業する店舗の名前を記入してください。屋号は記入してもしなくても問題はありません。

屋号のついた銀行口座を作りたい場合は記入はするようにしてください。

注意点としてその名前が商標登録されている場合損害賠償請求がきたりするケースもあるので注意をしましょう。

届出の区分の記入

開業の場合の区分としては、そのまま開業の区分に丸をつけましょう。その他の箇所は空欄です。

ただし

事業引き継ぎの場合のみ。事業を引き継いでくれた方の名前と住所を記載しておいてください。

所得の種類の記入

事業所得と記入をすれば問題ありません。

例外として不動産や山林所得の場合は該当の欄にチェックをいれましょう。

開業・廃業等日の記入

原則として、開業日は提出日から1ヶ月以内に提出する形となります。

ただしこれは絶対に1ヶ月以内に提出しなければならないというわけではないので、すでに1ヶ月過ぎてしまったという人はご安心ください。開業日は自分の中で開業したと思った日、お店がオープンした日で問題ありません。

入力する欄が和暦となるのでそのまま和暦で記入をするようにしましょう、。

ちなみに1ヶ月すぎた場合に提出をしても。受付はしてもらえます。

開業・廃業に伴う届出書の提出の有無

青色申告や消費税関連の書類を提出する場合、有にチェックをいれてください。

開業届けを提出するメリットとして青色申告ができることにあります。

開業した年に青色申告をしたい方は、開業日から2ヶ月以内に提出しなければならない決まりとなっています。

白色申告もすることができますが、青色申告と比較して特にメリットはないので青色申告をするようにしてくださいね。

青色申告を提出方法として国税庁HPから青色申告書のPDFのダウンロードをすることができます。

その他の手段として開業freeeからも作成することが可能です。

消費税に関する「課税事業者選択届出書」については提出する必要がなく。課税対象売上が1000万円を超えて場合飲みに必要となる書類です。

2年前までに売上は特に発生していないなら、気にしない形で問題ありません。

開業日から青色申告の提出が2ヶ月以上過ぎてしまった場合は、翌年分の確定申告が適用される形となります。

事業概要の記入

事業概要は、職業の欄で記載した職業の詳細の情報、具体的にはどんなことをやっているのかを記載する形となります。事業の概要は収益を得るための事業内容を具体的に記入してください。一言でわかるように簡潔に記載をしましょう。

開業freeeの場合、94項目から選択できます。

例として、飲食業と記載をした場合、居酒屋の厨房・販売等記載をし第三者からみても分かるように書くようにしましょう。

給与等の支払いの状況の記入

スタッフを雇っている場合や、家族等に給与を支払っている場合は記入が必要となります。

日給と月給で記入を行い。月に8万円以上支払いを行っている場合税額の有り無しの部分を有が選択してください。

またまだ雇っていないけど、これから雇う予定がある場合でも記入をする必要があるため、予定がある場合は記入するようにしましょう。

従事者数には従業者など雇用する人数の記入

給与は月給制、日給制などの支払いする方法

税額の有無には源泉徴収をする場合なら有、ない場合は無にチェックを入れます。

給与の支払いを行うなら、通常は有にチェックを入れる形となります。

源泉所得税の納期の特例の承認に関する申請書の提出の有無の記入

給与の支払いをする場合、源泉徴収が必要となるので有にチェックをいれてください。

特に支払い等がない場合は無のチェックです。

事業主の場合給料を支払した翌月の10日までに納付をする必要があるのですが、毎月この対応をするのは難しいと思われます。

そのため源泉所得税の納期の特例を使うといいでしょう。

この手続を実施する場合源泉所得税の納期の特例の承認に関する申請書の提出が必要です。

給与の支給人員が10人未満なら源泉徴収義務者は申請をすれば2回にすることができるでしょう。この申請をする場合は有にチェックします。

開業freeeを使用すると、自動的に作成する機能もあります。

給与支払を開始する年月日の記入

従業員に給与を支払う方の場合記入をする欄になります。提出する前ににすでに支払いを行っている場合、支払い開始日を記載していただき、これから支払いを行う場合は予定支払い日を記入してください。

まだ雇ってないために給与支払いがまだ決まっていない場合は、ブランクで問題はありません。

支払い日が確定している場合、支払いする前月までに開業届けは提出してください。

間に合わない場合は給与支払いの翌月に所得税の納付をする必要があります。

関与税理士の記入

開業届けの記入を税理士の方に依頼した際に税理しの方が記入をする欄です。

自分で記入をしている場合は書く必要がありません。

提出する方法

- 税務署に直接提出

- 郵送する

開業届けが完成したら提出をします。

提出する方法は直接提出と郵送するという方法があります。

記載した管轄になる税務署に直接提出をしに行く場合、平日なら8時30~17時で対応をしてくれます。

地域によって異なる場合がありますので、直接行く場合は調べてからいきましょう。

提出するタイミングは基本1ヶ月以内となります、1ヶ月以内に開業届けを提出しなければならない理由の詳しいことについてはこちらで紹介をしています。

提出に必要な書類

- 開業届け

- 開業届け(控え)

- マイナンバーカード

- 免許証・本人確認書類等

上記の4つをもって提出をすれば問題ありません、念のために実印ももっていくといざというときに安心です。

郵送の場合はマイナンバーカードの写しと開業届の控えもいれて郵送をしてください。

開業届は税務署以外にも地方自治体にも開業届けを提出する必要があります。

地方税は地方自治外が管理をしているため、地方自治体にも郵送か直接提出を行いましょう。

開業届けのメリット・デメリット

メリット

- 青色申告で確定申告できるようになる

- 最大65万円を控除できる

- 小規模企業共済に入れる

- 赤字を「3年繰り越し」できる

- 屋号で口座を開設できる

- 個人事業主向けの共済等に申し込める

- 就業の証明になる

- 社会的信用

デメリット

- 失業保険が受け取れなくなる

- 確定申告が必須となる、確定申告をしないと、指摘される可能性あり

- 国民健康保険の減免ができない可能性がある

- 扶養に入れなくなる可能性がある

- 帳簿付けが手間

まとめ

開業届けの書き方について今回は紹介をさせていただきました。

お店を開業するうえで必須となる作業となりますので、忘れずに対応をしてくれるようにしてくださいね。